개요

퀀트자료를 정리하다 보면 종종 눈에 띄는 기업들이 생깁니다.

달러 제너럴(이하 DG)의 경우도 그런 기업이었는데요,

그동안 귀찮아서 내버려두다....

이번에 토마스 가이너의 포트에 편입 된 것을 보고 기록을 남깁니다.

손익계산서

당기의 성장률이 굉장히 좋았네요.

코로나로 인해 수혜를 받았습니다. 홈 디포와 비슷한 케이스라고 볼 수 있겠네요.

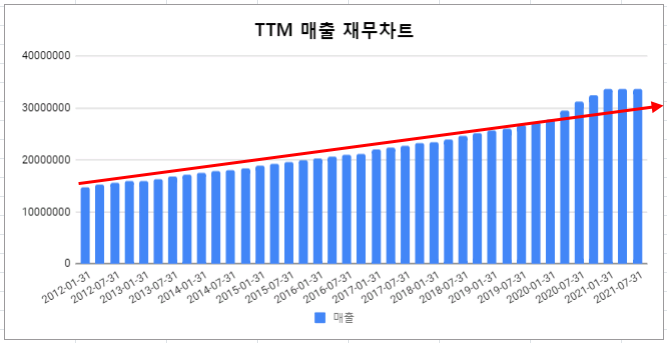

하지만 꼭 코로나가 아니더라도 정말 꾸준한 성장률을 보여주고 있습니다.

매출의 경우 7%~9%정도 꾸준한 성장을 보였고,

순이익 역시 10년간 감소한 적 없이 증가만 하였네요.

그렇다고 이익률이 떨어지지도 않습니다.

영업이익률이나 순이익률의 경우 10% 미만으로 그렇게 높다고 생각되진 않지만,

20% 이상의 ROE, 10% 이상의 ROIC는 미국내에서도 일류기업임을 보여주고 있습니다.

재무차트로 보면 좀 더 명료하게 보이네요.

다만 코로나 덕분에 매출, 영익등이 갑자기 성장한 기업은 당분간은 성장률이 낮아질 수 있습니다.

과거의 경향을 봤을때 평균회기를 하지 않을까 싶네요.

재무상태표

특별할 것은 없지만, 20년~21년에 유동비율과 부채비율이 갑자기 나빠졌습니다.

자기자본이 줄어서가 아니라 부채 자체가 늘어났네요.

조금 자세히 들여다보면 비유동부채가 많이 늘어났고, 그 중 장기채무가 크게 늘었습니다.

이자발생부채가 늘었다는 것은 좋은 것은 아니지요. 다만 이렇게 조달한 자본을 어디에 썼냐를 보는 것이 중요합니다.

재무상태표의 차변을 보니 유형자산 투자에 대부분을 썼네요.

사업을 확장하는데 필요했나봅니다. 결과적으로 매출도 늘었으니 다행이구요.

이런경우 안정성지표가 약간 나빠진 정도는 그냥 넘어갈 수 있습니다.

현금흐름표

현금흐름 역시 나쁘지 않습니다.

이익의 질을 판단하는 OCF/NI, FCF/NI 지표도 편차가 크진 않구요.

다만 의아한 것은 자사주 매입입니다.

ROE가 낮지 않은 기업이 부채를 늘려서까지 유형자산에 투자하였는데,

자사주 매입 역시 적지 않습니다.

이렇게 주주환원을 할 바에는 부채를 늘리지 않은 채로 유형자산 투자를 했으면

결국 주주들에게도 더 좋지 않았을까? 라는 생각이 드네요.

그리고 배당... 배당은 시작한지 6년밖에 되지 않았습니다.

그래서 아직은 배당의 안정성을 평가하기엔 이르다고 생각하구요.

총평

이 기업이 계속 눈에 보였음에도 제가 투자하지 않은 이유는 배당 때문입니다.

1% 미만의 시가배당률도 그렇지만, 아직 배당을 판단하기엔 너무 짧은 시기네요.

하지만 그럼에도 불구하고 계속 지켜볼 가치가 있는 기업입니다.

어찌됐든 재무는 굉장히 좋은 편이니까요.

그래서 퀀트방식으로 기업을 선별하면 꽤 자주 보이는 기업입니다.

이번에 토마스 가이너가 편입한 이유도 충분히 수긍이 가구요.

'기업 재무분석' 카테고리의 다른 글

| P&G (PG) 재무분석 (3) | 2022.01.06 |

|---|---|

| 3M (MMM) 간단 재무분석 (0) | 2021.12.20 |

| 페이스북(FB) 재무분석 - 팻 도시가 매수한 기업 (0) | 2021.10.22 |

| 맥도날드(MCD) 재무차트 (0) | 2021.09.27 |

| 크로거(KR) 재무분석 - 워렌 버핏이 매수한 기업 (0) | 2021.09.06 |

댓글